盘面上看,多元金融再度爆发炒股配资交流,传媒、地产、券商、旅游、钢铁、石油、保险、医药、银行等板块走强,互联金融、短剧游戏概念等活跃。

登录新浪财经APP 搜索【信披】查看更多考评等级

炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

来源:尺度商业

文 | 卢万磊

又一家撤单IPO企业被罚。

9月13日,深交所发布多份罚单,剑指奥德装备IPO,该公司存在未完整披露IPO报告期内与关联方及第三方进行的资金拆借、未充分披露内部控制缺陷、公司治理不规范的情形等三大问题,奥德装备及董事长周定山、总经理祝新生、财务总监俞莉茜未履行诚信勤勉义务被深交所采取书面警示的自律监管措施。

此外,保荐机构国投证券、项目申报会计师中汇会计师事务所(特殊普通合伙)、项目申报律师事务所北京市金杜律师事务所及相关责任人均被深交所采取书面警示的自律监管措施。

奥德装备2022年营收近5亿, 净利润5500万,公司原定募资4.6亿,其中主要用于工业温控设备生产基地建设等,另有8000万用于补充流动资金。但从通报来看,除了信息披露和公司治理问题,奥德装备在销售、存货、研发等方面内部控制也存在缺陷。

存货、应收账款不断增长

2023年6月30日,奥德装备创业板上市申请获深交所受理。2023年7月7日,中证协组织完成对首发企业信息披露质量抽查的抽签工作,11家企业被抽中,奥德装备位列名单中,接受过证监会对其信息披露质量及中介机构执业质量进行现场检查。2024年1月19日,奥德装备迎来第一轮问询,但问询尚未答复。

招股书显示:奥德装备主要从事高精密工业温控设备及配件的研发、生产和销售,致力于为客户提供高效、安全、环保的工业温控系统解决方案。

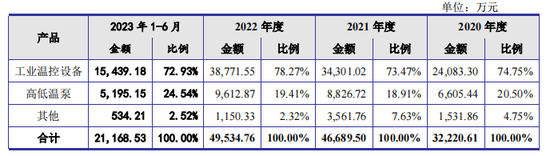

公司的产品主要为工业温控设备、高低温泵等,前者占营收比重的70%、后者占比为20%。

财务方面,2020年至2022年,以及2023年上半年,公司分别实现营业收入3.23亿元、4.67亿元、4.96亿元以及2.12亿;同期实现归母净利润2649万、4932万、5559万以及2126万。

报告期内,公司综合毛利率分别为 36.26%、33.76%、37.28%和 37.70%,相对平稳。但奥德装备也提到,若未来行业竞争加剧、人工成本和主要原材料价格持续上涨、产品议价能力下降,公司毛利率水平将可能下滑。

费用方面,占比较大的是销售费用。报告期内,公司销售费用分别为 3674万元、4407万元、4370万 元和 2483万元,占营业收入的比例分别为 11.39%、9.43%、8.82%和11.72%。奥德装备研发费用分别为 1109万元、1777 万元、2197万 元和 1026万元,占营业收入的比例分别为 3.44%、3.80%、4.43%和4.84%,研发费用率逐年增长。

奥德装备的前五大客户主要包括:恩捷股份、比亚迪、文灿股份、金龙汽车等。报告期内,公司前五大客户销售收入分别为 2475万元、5776万、8300万元和 3117 万元,占当期主营业务收入的比例分别为7.68%、12.37%、16.76%和 14.73%。

奥德装备解释,由于温控产品下游应用领域广泛,公司客户分布存在较为分散的特点。该特点可避免公司过分依赖个别客户,在一定程度上增强公司对客户的议价能力并抵御集中性风险,但同时也会增加公司市场开拓、客户维护和应收账款管理的难度,从而可能会对公司业绩产生一定不利影响。

从应收账款方面来看,报告期各期末,奥德装备应收账款账面价值分别为 6880万元、8653万元、1.19亿和 1.19亿,应收账款呈现逐渐年升高的趋势。其中,2020年-2022年,在奥德装备应收账款前五名客户中均有比亚迪的身影,合计约1500万。

奥德装备也坦言,公司客户分散、数量众多,对公司回款管理能力要求较高,若未来公司采取的收款措施不力或客户信用发生变化,公司将面临应收账款坏账损失风险。

另外,报告期内,奥德装备的存货规模逐渐增长,其公司存货账面价值分别为 8823万元、1.28亿、1.39亿和 1.58亿,存货周转率分别为 2.73 次/年、2.80 次/年、2.27 次/ 年和 0.86 次/半年。

据IPO招股书,奥德装备拟募集资金4.6亿,分别用于工业温控设备生产基地建设、高低温泵生产基地建设等,另有8000万用于补充流动资金。

整改之后依然查出内控问题

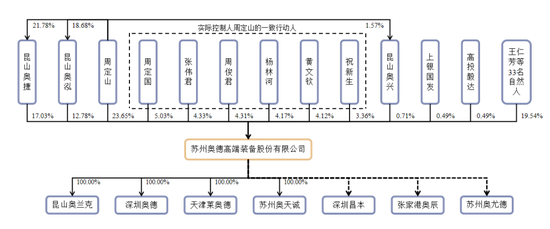

奥德装备的控股权较为集中,截至2023年6月30日,周定山直接持有公司 23.65%的股权,通过昆山奥捷间接控制30.52%的股权,另外通过《一致行动协议书》控制25.32%的表决权,合计拥有和控制的公司表决权比例为 79.49%。

财务内控方面,奥德装备在招股书中屡有提及:公司存在不合规使用票据、关联方资金拆借及使用个人账户收付款等财务内控不规范的情况,“上述不规范情况已整改完毕,且公司已进一步完善了相关内部控制制度。”

奥德装备在招股书中进一步披露,在IPO报告期中,仅与实际控制人周定山之间存在着资金拆借——2020年的3月和4月,周定山分别从奥德装备处拆借资金0.86万和3.44万,但这两笔资金都已在2022年12月归还完毕,并计提了相关利息。

根据这次深交所监管函通报,奥德装备主要存在主要违规之一即是未完整披露报告期内与关联方及第三方进行的资金拆借。

证监会现场检查发现,奥德装备未完整披露与关联自然人周某芬(实际控制人妹妹)以及其他非关联第三方的资金拆借。

其中,2018 年 1 月,奥德装备向关联自然人周某芬拆入资金 607.02 万元并已在报告期前偿还了部分借款。2020 年、2021 年,公司向周某芬偿还剩余的借款本金及利息合计 313.41 万 ,但未按《招股说明书准则》)第七十六条的要求完整披露报告期内资金拆借情况。

另外,证监会检查发现,公司未充分披露与非关联第三方的大额资金拆借。报告期内,奥德装备向其他非关联自然人拆入 610 万元、拆出 53.15 万元。

除了资金拆借问题,深交所通报奥德装备其他两项违规分别是:未充分披露内部控制缺陷、公司治理不规范的情形;部分会计处理不规范性,相关信息披露不准确。

就内控缺陷方面,招股说明书(申报稿)显示,奥德装备建立了规范的内部治理结构,股东大会、董事会和监事会均按照制度规范运行;内部控制体系较为健全,在公司经营管理各个关键环节等方面发挥了较好的管控作用。

但证监会现场检查发现,奥德装备销售、存货、研发等方面内部控制存在缺陷,公司治理存在不规范的情形,但未充分披露相关情况。

如,销售管理方面,ERP系统中销售出库单单据存在后补、部分出库单日期晚于发货日期以及制单人和复核人为同一人的情形;存货管理方面,存货管理内部控制制度不完善,存在长期借机(向客户或供应商借出存货)的情况但未制定借机管理制度;原材料存放不合规,无法准确区分仓库材料和生产线材料。

奥德装备还存在较多会计处理不规范,相关信息披露不准确的情形。

证监会现场检查发现,一是奥德装备未按会计准则的规定计提并缴纳工会经费、未足额计提职工教育经费,导致利润总额披露不准确;二是研发费用会计处理不规范,存在将模具费用中无法区分是否与生产混同的费用直接计入研发费用的情形;三是存货跌价准备计提方法与披露的不一致,会计处理不规范。

深交所认为,奥德装备作为信息披露的第一责任人,未能保证发行上市申请文件和信息披露的真实、准确、完整,奥德装备实际控制人兼董事长周定山、总经理祝新生、财务总监俞莉茜未履行诚信勤勉义务,未能保证招股说明书等申报文件和信息披露的真实、准确、完整,对上述违规行为负有重要责任,违反了相关规定,最终,深交所上市审核中心决定对奥德装备、周定山等人员采取书面警示的自律监管措施。

在奥德装备项目中,国投证券为项目保荐人,曹柯、周鹏翔为项目保荐代表人。经查,国投证券及保荐代表人在执业过程中存在三方面违规行为,包括“未对发行人报告期内部分资金拆借予以充分关注并审慎核查”、“未对发行人内部控制缺陷、公司治理不规范的情形予以充分关注并审慎核查”等。对此,深交所对保荐机构国投证券及两名签字保荐代表人——曹柯、周鹏翔采取了书面警示的自律监管措施。

对奥德装备撤回IPO后仍被罚有何看法,欢迎在下方留言。

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:杨红卜 炒股配资交流

文章为作者独立观点,不代表线下股票配资_线上配资交易_线上配资股票观点